中国经济网北京12月10日讯 华发股份(600325.SH)昨日晚间泄漏向特定对象刊行可治愈公司债券预案。公司拟向包括控股鼓舞华发集团在内的不跨越35名(含35名)合适中国证监会及上交所限定要求的特定对象刊行可治愈公司债券,本次向特定对象刊行可治愈公司债券的刊行总和不跨越550,000.00万元(含本数),刊行数目不跨越5,500万张。

华发股份拟将扣除刊行用度后的召募资金净额一皆用于上海华发海上都荟、无锡华发中央首府、珠海华发金湾府、补充流动资金。

其中,华发集团拟以现款神气认购本次可转债金额不低于本次向特定对象刊行可治愈公司债券本体刊行数目的29.64%,且不跨越东谈主民币275,000.00万元(含本数)。同期承诺若本次可转债刊行完成并治愈为股票后,华发集团奏凯及迤逦抓有的公司股份数目占公司总股本的比例未跨越30%,则华发集团在本次刊行散伙之日起18个月内不转让其认购本次可转债所转股票;若本次可转债刊行完成并转为股票后,华发集团奏凯及迤逦抓有的公司股份数目占公司总股本的比例跨越30%,则华发集团在本次刊行散伙之日起36个月内不转让其认购本次可转债所转股票,以合适《上市公司收购处治意见》的关系限定。

公告泄漏,华发集团为华发股份的控股鼓舞,因此华发集团为公司的关联方,其参与本次刊行的认购组成关联交游。

华发股份本次刊行的可转债每张面值为100元,按面值刊行。本次可转债的票面利率遴荐竞价神气细则,具体票面利率细则神气提请公司鼓舞大会授权公司董事局(或由董事局授权的东谈主士)在刊行前证据国度战略、阛阓情状和公司具体情况与保荐机构(主承销商)协商细则。

华发集团不参与本次刊行的竞价经由,但承诺采纳其他刊行对象申购竞价成果,并与其他刊行对象以疏通价钱与疏通利率认购公司本次刊行的可治愈公司债券。

华发股份暗示,本次向特定对象刊行可治愈公司债券决策的实行不会导致公司股权散布不具备上市要求,也不会导致公司的控股鼓舞和本体放胆东谈主发生变化。

华发股份同日泄漏的《上次召募资金使用情况专项文书》泄漏,经中国证券监督处治委员会《对于情愿珠海华发实业股份有限公司向特定对象刊行股票注册的批复》(证监许可﹝2023﹞2084号)给予情愿注册,并经上海证券交游所情愿,公司由主承销商国金证券股份有限公司于2023年10月17日向特定对象刊行无为股(A股)股票63,500.00万股,每股面值1元,每股刊行价东谈主民币8.07元。本次刊行股票,共召募股款东谈主民币5,124,450,000.00元,扣除与刊行联系的用度(不含升值税)东谈主民币82,077,181.99元,本体可使用召募资金东谈主民币5,042,372,818.01元。当今华发股份股价低于增发价。

华发股份本次刊行包括公司控股鼓舞华发集团在内的 17 名对象取得配售,其中华发集团获配股数180,911,500股,获配金额1,459,955,805.00元。

国金证券股份有限公司已于2023年10月24日将扣除尚需支付承销保荐费(不含升值税)东谈主民币72,893,160.38元后的余款东谈主民币5,051,556,839.62元汇入本公司召募资金专户。截止2023年10月24日,公司上述刊行召募的资金已一皆到位,业经大华管帐师事务所(罕见无为合资)以“大华验字[2023]000618号”验资文书考据证据。

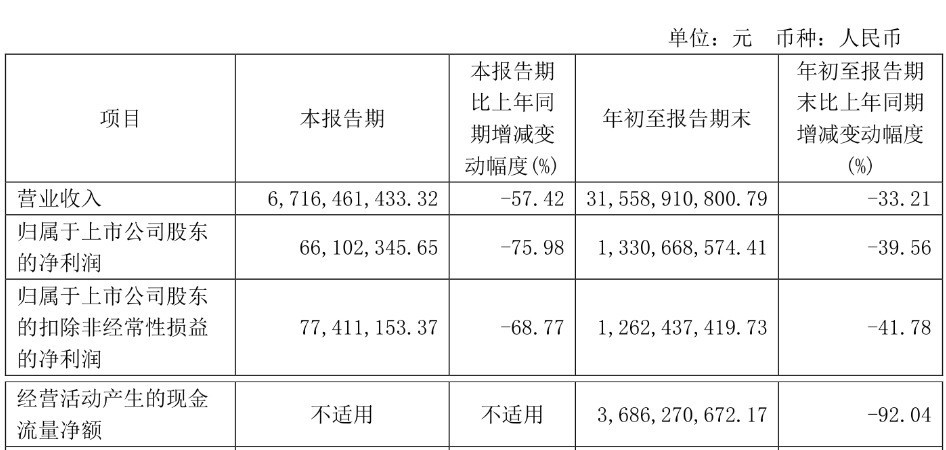

2024年前三季度,华发股份终了贸易收入315.59亿元,同比下落33.21%;包摄于上市公司鼓舞的净利润13.31亿元,同比下落39.56%;包摄于上市公司鼓舞的扣非净利润12.62亿元,同比下落41.78%;方向步履产生的现款流量净额为36.86亿元,同比下落92.04%。

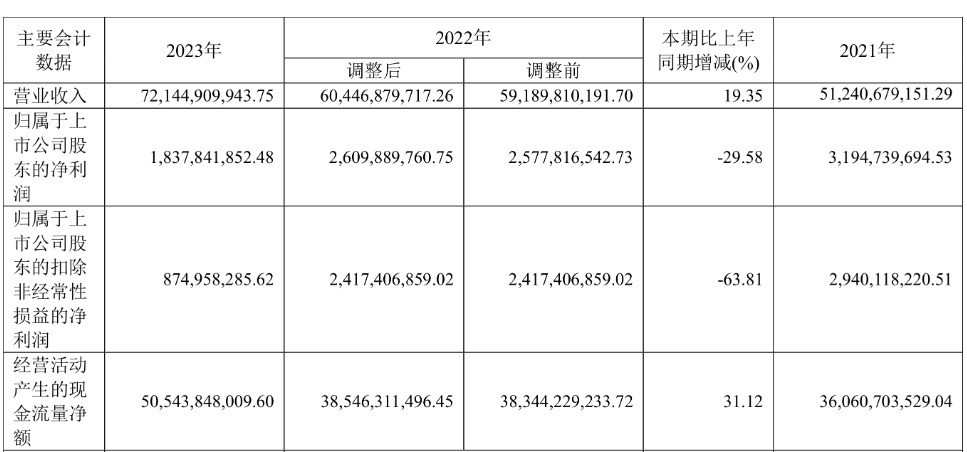

2023年,华发股份终了贸易收入721.45亿元,同比增长19.35%;包摄于上市公司鼓舞的净利润18.38亿元,同比下落29.58%;包摄于上市公司鼓舞的扣非净利润8.75亿元,同比下落63.81%;方向步履产生的现款流量净额为505.44亿元,同比增长31.12%。