上月,成本阛阓献艺了一场凄迷的回暖大戏,如团结场亢旱后的实时雨,真实毫无悬念地为保障行业注入了守望,使其赶紧“回血”。在这一利好处所的带动下,前三季度东谈主身险公司可谓是获利满满,净利润皆刷刷大涨,详细投资收益率也通盘高唱大进,颇有一种行业按下快进键提前过年之感。

贬抑11月1日,『慧保世界』统计,共有76家寿险公司知道了2024年第三季度偿付才气论说。如若不计议管帐准则切换所形成的影响,2024年前三季度,除未知道净利润主义的信泰东谈主寿外,75家东谈主身险公司净利润整个超2800亿元,75家东谈主身险公司的详细投资收益率平均数为5.69%,22家险企详细投资收益率高出了7.0%。

近几年,如斯难题一见的利润发达和投资收益率的顽强涨势,无疑令东谈主致力于,然则,在咱们迫不足待为这一集体丰充甘愿之前,不妨先暂停片时,深刻想考一些重要问题:

此番利润大涨,主要得益于9月终末4个走动日的股市暴涨,这么的发达能延续多久?毕竟低利率才是当下更大的常态。

再进一步,关于需要提高经济周期的东谈主身险企而言,净利润确切是紧迫的主义吗?

注:在2024年三季度偿付才气论说中,一些东谈主身险公司其实是同期选用了旧管帐准则以及新管帐准则,如在保障业务收入、投资收益率、详细投资收益率等主义上部分公司按照旧管帐准则计量,而在净利润、总钞票、净钞票等主义上则按照新管帐准则计量。此外,部分公司2023年前三季度数据口径为旧管帐准则,而本年则为新管帐准则。由于新旧准则各异,不同险企之间难以通俗横向对比,部分净利润数据也不具备可比性。

01

东谈主身险公司“过大年”:前三季度净利润超2800亿,单季度净利润暴涨10倍

2024年前三季度,阛阓利率连接下行,但成本阛阓的未必回暖,尤其是9月下旬短短4个走动日的股市暴涨,使得保障公司的盈利情况发生了铺天盖地的变化。

如若不计议管帐准则切换所形成的影响,从知道数据的75家东谈主身险公司来看,2024年前三季度净利润整个2846.71亿元,同比顽强增长128.57%。(信泰东谈主寿偿付才气论说未知道净利润数据)

单看2024年第三季度的数据,净利润的增长趋势愈加显著。2024年第三季度,75家东谈主身险公司净利润整个1364.93亿元,与前年同期的116.59亿元比拟,暴涨1070.69%,即十倍之多。

具体而言,前三季度48家险企完了盈利,净利润整个3003.82亿元。净利润超十亿元的险企有17家之多,除了中国东谈主寿、吉利东谈主寿、太保寿险等上市寿险公司外,中邮东谈主寿、泰康东谈主寿、工银安盛、建信东谈主寿等非上市东谈主身险公司亦榜上闻明。

与此同期,仍有27家东谈主身险公司堕入赔本状态,其净利润整个赔本高出了157亿元,有18家公司赔本额度在1亿元以上。

然则,倘若把新旧管帐准则的各异纳入考量规模,情况又会有所不同。接下来,『慧保世界』将会针对那些能够进行对比的险企,开展横向净利润的比较分析:

2023年依然切换新管帐准则的东谈主身险公司:利润渊博暴涨

除国华东谈主寿以外,大部分上市险企所关联的东谈主身险公司骨子上早在2023年就依然完成了向新管帐准则的切换。在这当中,2024年前三季度净利润高出百亿元的上市险企有五家。其中,中国东谈主寿以1020.1亿元的净利润位居榜首,同比增长幅度高达559.02%;吉利东谈主寿紧随自后,净利润为857.97亿元,同比增长36.13%,位列第二;太保寿险以308.6亿元的净利润名循序三,同比增长67.61%;新华保障和太平东谈主寿分手凭借200.84 亿元、112.47 亿元的净利润发达,排在第四和第五位。

值得防御的是,东谈主保寿险和东谈主保健康在本次偿付才气论说中,净利润的知道口径仍然选用旧准则,这使得它们在数据呈现上似乎相较于其他上市东谈主身险公司“矮了一大截”。然则,从中国东谈主保知道的三季度功绩论说来看,若按照新准则口径诡计,东谈主保寿险完了净利润155.82亿元,同比增长幅度达到了惊东谈主的763.75%;东谈主保健康完了净利润55.7亿元,同比增长40.62%。

2024年启动切换新管帐准则的东谈主身险公司:南北极回转

『慧保世界』统计发现,贬抑当今,已有8家东谈主身险公司在2024年开启了向新管帐准则的切换,且其中大部分属于银邮系险企。

从财务账面现象来看,大部分刚刚切换新管帐准则的险企都资格了净利润的剧烈升沉,呈现出暴涨与暴跌的南北极分化态势。

就那些净利润暴增的险企而言,举例中邮东谈主寿,前年同期的净利润为-103.75亿元,处于赔本状态,而本年却成效完了盈利,达到了108.12亿元。

农银东谈主寿亦是如斯,前年同期净利润仅为0.16亿元,而本年则暴涨了100余倍,达到了16.61亿元。

然则,与之相背的是,像吉利养老险这类险企,在管帐准则切换后,情况发生了高大转变,前年同期盈利20.52亿元,本年反而赔本了36.84亿元。

之是以会呈现出如斯南北极分化的情况,是因为在新管帐准则之下,险企的钞票欠债都对利率的变动愈加敏锐,这也导致利润的波动会显贵增强。

同期由于这些公司2023年前三季度的数据口径选用的旧管帐准则,而本年则为新管帐准则,因此净利润并不具备可比性,更应感性看待暴涨、暴跌情况。

尚未标注切换新管帐准则的东谈主身险公司

此外,当今仍有57家东谈主身险公司尚未在偿付才气论说中明确是否切换新管帐准则。在这57家险企中,除信泰东谈主寿未知道净利润外,前三季度仅泰康东谈主寿、盟国东谈主寿两家公司净利润超十亿元,还有15家公司净利润超1亿元,39家公司净利润不足1亿元。

而仅单季度而言,足足有44家险企的净利润呈现出增长、由亏转盈或者赔本收窄的淡雅态势。其中均不乏净利润暴涨百分之几百的险企,诸如中荷东谈主寿、信好意思东谈主寿、安联东谈主寿、弘康东谈主寿、泰康东谈主寿,其单季度净利润分手高涨3976.92%、1988.24%、641.67%、280.00%、156.19%。

不言而喻,繁密险企只是凭着单季度的显贵增长就完了了前三季度逆势攀升,最终耕作了如今前三季度东谈主身险行业“过年”般的红火风物。

02

投资收益率狂飙:九成险企详细投资收益率高涨,5%竟难称优等生

上月成本阛阓的凄迷回暖,恰是形成东谈主身险公司利润端“红火”的紧迫原因之一,而其影响之大,之历害,从投资收益率来看,便能窥见一二。

在商量投资收益率之前,需要明确指出的是,关于东谈主身险公司而言,不同险企之间的钞票规模存在较大各异,而这一各异会致使险企的投资设置各不疏浚,进而在收益率上有所体现。此外,在偿付才气论说的知道中,各个公司并未罢黜调节的管帐准则进行关系数据的知道,甚而各项主义所依据的准则也并不一致。这就使得在进行险企间的对比分析时,难以明确计议准则所带来的影响。

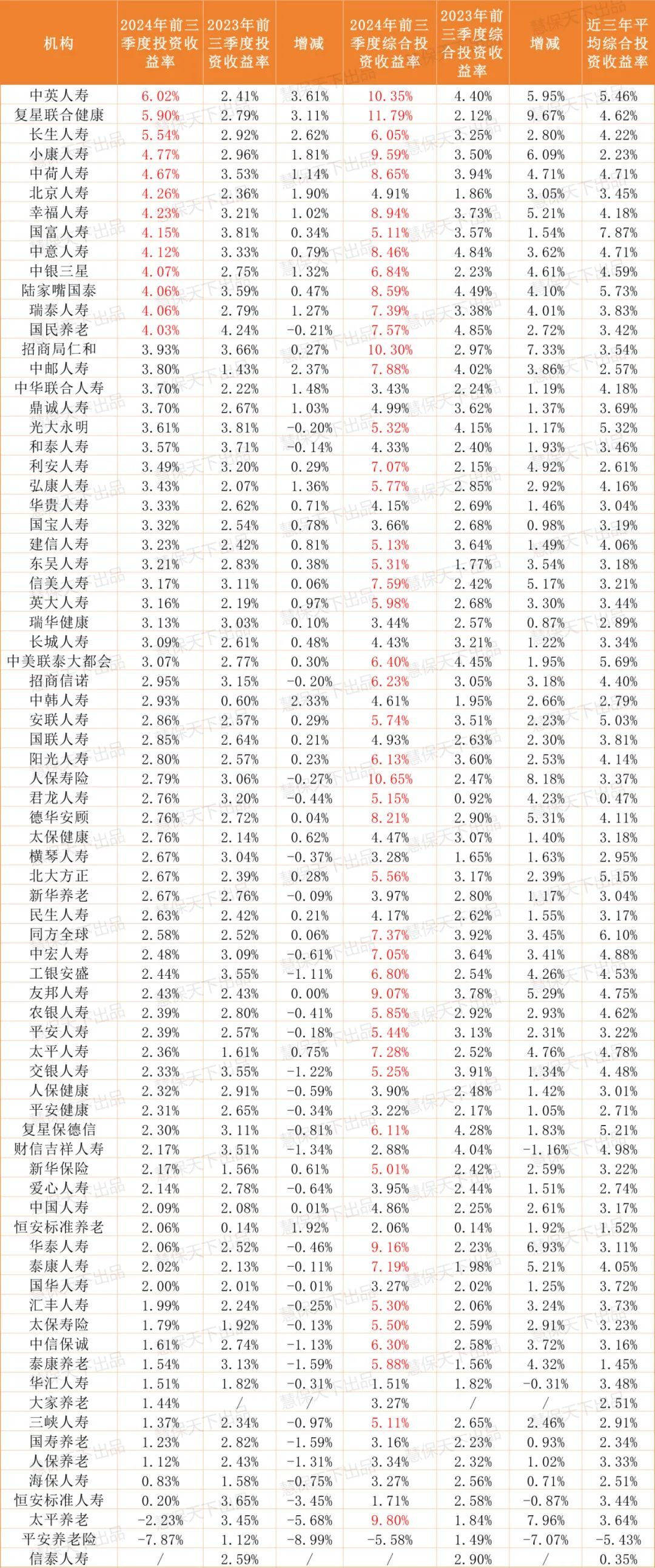

相同若不计议管帐准则切换所形成的影响,据『慧保世界』统计,共76家东谈主身险公司知道了2024年前三季度投资成绩单。(信泰东谈主寿偿付才气论说未知道2024年前三季度投资收益率及详细投资收益率,部分险企未知道2023年同期数据)

从投资收益率来看,75家东谈主身险公司的投资收益率平均数为2.69%。75家险企中,有41家险企投资收益率执平或高涨,与此同期33家险企投资收益率下滑的表象,投资收益率同比增长险企数目占比超五成。

但从详细投资收益率来看,74家东谈主身险公司详细投资收益率为正,仅有1家险企详细投资收益率为负,75家东谈主身险公司的详细投资收益率平均数为5.69%,较前年同期的2.83%,增长了2.85%。值得一提的是,仅有4家险企详细投资收益率同比有所减少,93.3%的险企详细投资收益率均增长。

成本阛阓处所急巨变化下,前年详细投资收益率高出5%的杰出人物,在本年却只可行为发达平平者。具体来看,75家公司中,有47家险企的详细投资收益率高出了5.0%,22家险企详细投资收益率高出了7.0%,仅5家险企不到3.0%。复星伙同健康、东谈主保寿险、中英东谈主寿、招商局轻柔、太平养老、小康东谈主寿、华泰东谈主寿、盟国东谈主寿8家险企详细投资收益率更是高出了9.0%,且相较前年同期增长显著。

再结合各险企知道的近三年详细投资收益率来看,76家东谈主身险公司近三年平均详细投资收益率发达显著逊色于其本年前三季度的飙涨。76家东谈主身险公司近三年平均详细投资收益率的平均数为3.57%。76家险企中,有19家险企详细投资收益率高出4.5%,9家高出5%。其中国富东谈主寿、陆家嘴国泰、中好意思联泰无数会、同方寰球4家超5.5%。

03

阛阓波动下,摒弃“唯净利润论”,巨亏与巨赚或将常态化

上述70余家东谈主身险公司,不管是其2024年前三季度的净利润发达,如故详细投资收益率数据,渊博处于高收益水平规模,整身处所极为可不雅,颇有一种行业按下快进键提前过年之感。

这种表象并不难贯通,险企依赖成本阛阓的投资收益来鼓吹利润增长,股市暴涨下,绝大部分险企的投资收益率超预期,三季度的利润发达也随之暴涨。

然则,此次东谈主身险公司的集体丰充能够只是好景不长。尽管净利润是臆想公司筹办恶果的紧迫主义,但它容易受到短期阛阓波动和管帐战术的影响,难以全面反应保障公司的永远可执续发展才气。在股市良晌回暖的情况下,险企集体赚钱,倘若下次股市暴跌,又会是怎样的风物呢?

永恒以来,净利润和投资收益率一直是外界臆想保障公司优劣的紧迫主义,但净利润确切如斯紧迫吗?

事实上,净利润波动受到多种复杂身分的详细影响。正如前文所提,东谈主身险公司的利润波动与部分公司奉行新准则后净利润的大幅波动密切关系。此外,“750天堂债平均收益率弧线”的变化将径直影响保障公司计提准备金,进而影响利润发达。同期,保障公司的业务节律和欠债端利润开释的时序也会对利润产生紧迫影响。

更为紧迫的是,与其他实体企业不同,保障公司鄙俚是先构建钞票欠债表,青年景利润表,在钞票设置时,必须充分计议永远欠债的影响。保障行业的永远特色也决定了,其业务开展和价值完了常常需要较长手艺。因此,仅凭昔日利润表中的净利润来评估寿险公司的价值显著是不全面的。

在此前股市走牛之际,便有业内东谈主士担忧谈,凡是股市执续高涨一个月,欠债端就将承受高大的压力,更紧迫的是,保费收入快速下落还只是寿险公司面对的第一重冲击,惟有牛市不息,就会有客户弃取加杠杆,通过保单质押贷款,甚而退保等来得到现款流干预股市,而这种操作一朝形陋习模,关于保障公司现款流的冲击才是最值得警惕的。

面对阛阓环境的动态变化与行业结构的深度诊治,净利润的波动例必会成为常态,东谈主身险公司也可能常常呈现出巨亏与巨赚的高大反差。淌若阛阓仍然仅凭借这一个波动的数字就对扫数行业的价值盖棺定论,无疑是单方面的、不准确的,容易冷落行业内在的丰富性和复杂性,更可能导致对行业真不二价值的误判。

< END >