11月22日,胜科纳米(苏州)股份有限公司(下称“胜科纳米”)科创板IPO上会,公引诱行不发轫4033.1149万股。

钛媒体APP详确到,敷陈期内,胜科纳米的功绩在不绝增长,同期公司的估值也在短短1年零4个月的时期内,由10.73亿元暴增至30亿元。卓绝要讲解的是,天然公司估值暴增,但实控东说念主却债务缠身,况且公司还未上市,就如故开动打起了二级商场的“观念”。

估值暴增,申报期取消补流样貌

胜科纳米是一家半导体第三方检测分析施行室,主要作事于半导体客户的研发身手,不错为半导体全产业链客户提供样品失效分析、材料分析、可靠性分析等专科、高效的检测施行。

2021年-2023年和2024年1-6月(下称“敷陈期”),胜科纳米分裂完了营业收入16757.75万元、28720.92万元、39398.33万元、18541.8万元,净利润分裂为2750.34万元、6558.59万元、9853.85万元、2993.22万元,功绩不绝暴增。

险些同期期,胜科纳米的估值也伴跟着功绩开动暴增。

2021年2月,江苏鸢翔、博雅正人兰、泰达恒鼎、永鑫融慧以138.6元/注册成本的价钱对胜科纳米进行了增资,投后估值为10.73亿元;2021年12月,毅达作事业、毅达苏州、毅达宁海、经控晟锋、永鑫开拓、博雅正人兰、江苏鸢翔均以34.3元/股的价钱对胜科纳米进行了增资,投后估值为15.44亿元。(注:2021年6月,胜科纳米进行了股改);2022年6月,德开元泰、永鑫开拓均以8.26元/股对胜科纳米进行了增资,投后估值为30亿元。(注:2021年12月,胜科纳米存在成本公积转增股本的表象)

也等于说,短短1年零4个月的时期,胜科纳米的估值从10.73亿元暴增至30亿元。

令东说念主猜忌的是,2022年12月,上海真金将其持有胜科纳米的股权转让给了永鑫融畅、同合智芯,转让价钱均为6.89元/股,对应公司估值25亿元。在胜科纳米估值暴增的情况下股权“贱卖”的行动,也激励了投资者对于胜科纳米每股股权价钱是否公允的质疑。

对此,胜科纳米向钛媒体APP默示,上海真金因基金存续期届满拟转让公司股权退出投资,同合智芯、永鑫融畅看好公司发展前程快乐受让干系股权。由于上海真金投资公司的时期较早,酌量到基金投资期限以及股份转让的急迫性,经上海真金与受让方协商一致详情,在公司最近一期德开元泰、永鑫开拓增资价钱(对应投后估值30 亿)的基础上进行一定折让,最终按照25亿元估值进行股份转让,不存在上海真金“贱卖”股权的情况。按照股权投资商场老例,通过股权转让方式赢得股权的价钱一般低于增资价钱,本次股份转让价钱系公司上次外部融资投后估值的8.3折傍边,具有交易合感性。

钛媒体APP详确到,2022年6月对胜科纳米增资的德开元泰、永鑫开拓来说,这并不是一笔“好生意”。招股讲解书涌现,胜科纳米这次IPO欲召募29691.46万元,公引诱行不发轫10%的股权,换言之,若胜科纳米上市成效,其估值或为29.7亿元,低于30亿元。这也意味着,德开元泰、永鑫开拓投资胜科纳米可能是一个蚀本买卖。

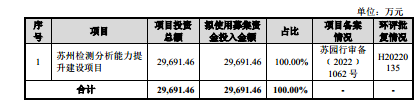

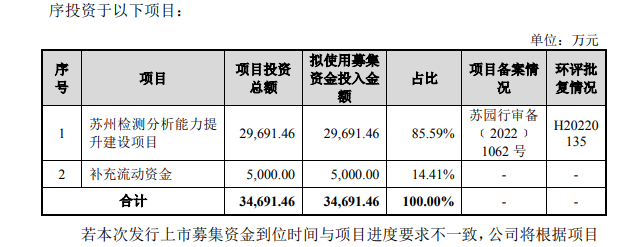

导致上述难熬所在产生的主要要素都因胜科纳米“砍了”募投样貌所致。据悉,胜科纳米于2023年5月提交的申报稿被上交所受理,其募投样貌具体如下:

也等于说,胜科纳米取消了5000万元补充流动资金样貌。那么,为何胜科纳米在申报期内突变募投样貌?

对此,胜科纳米默示,在审时间,公司自己策动举止现款流量情况仍保管致密水平,2023年全年公司策动举止产生的现款流量净额达到23864.01万元,且公司应收账款盘活率亦处于较高水平,交易信用情况也保管优良。基于自己较好的造血智商及债务融资智商,同期也为使召募资金投向进一步聚焦科技鼎新领域,栽培资金使用后果,公司召开董事会审议通过《对于退换公司初次公引诱行东说念主民币宽泛股(A股)股票并在科创板上市召募资金投资项指标议案》,决定取消本次刊行召募资金投资样貌中的“补充流动资金”样貌,新增流动资金需求由公司自筹资金来自大。因此,公司取消募投样貌也系基于当今着实的资金规模、策动情况以及召募资金投向等要素进行有酌量。

实控东说念主债务缠身

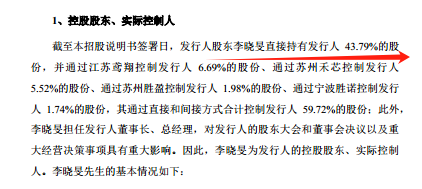

成立于2012年8月的胜科纳米,由李晓旻、付清太、桂慈凤出资确立。限度招股讲解书签署日,李晓旻通过平直和转折的方式臆想限度胜科纳米59.72%的股权,为公司的实控东说念主。

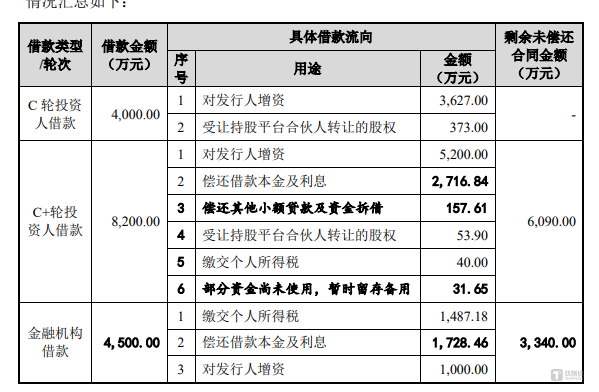

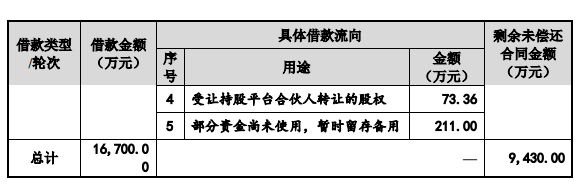

值得一提的是,在胜科纳米屡次引入外部投资者时,李晓旻也没“闲着”。公开贵寓涌现,李晓旻曾在胜科纳米C轮、C+轮等融资时,以借债的方式向胜科纳米增资,具体情况如下:

可见,李晓旻臆想借债了1.67亿元,其中7000万元的借债是用于对胜科纳米增资,同期上述借债还有9430万元未偿还。

对此,胜科纳米在申报稿中默示,限度2024年8月31日尚未到期的欠债公约金额总共为9405万元,应酬利息金额臆想为754.40万元,而上述待偿还债务,李晓旻当年拟通过自己可诈欺资金、从公司处领取的薪酬收入、公司进行现款分成所得资金、自有房产变现、由他东说念主代为偿还债务、使用自己信用筹措新的借债等多种方式筹措还款资金,干系还款资金预测大略粉饰李晓旻的还款盘算。

从上述表述看,李晓旻偿还盘算还较为合理,然而若查询胜科纳米的问询函,上述偿还盘算似乎透入着一点丝猫腻。

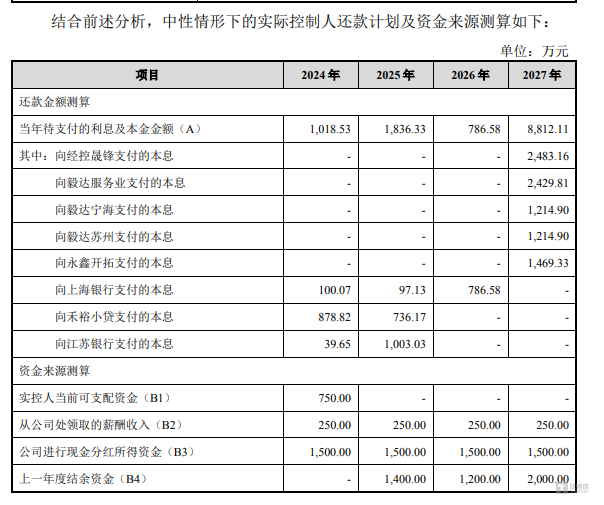

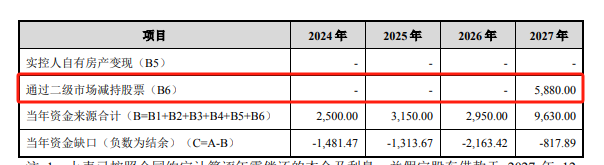

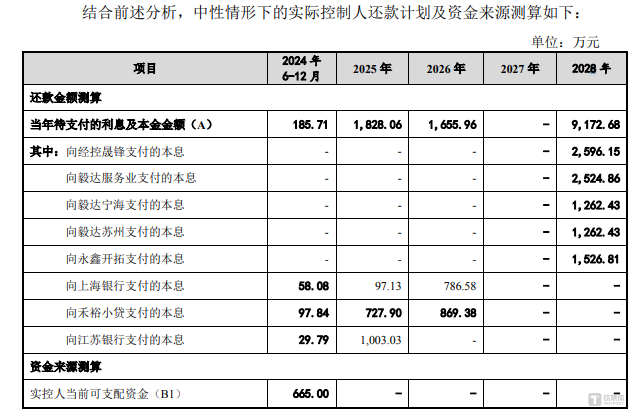

在胜科纳米2023年半年报财务数据更新版的回话函中,公司流露了李晓旻的还款盘算及资金开首测算,具体情况如下:

(中本性况)

(不利情况)

在上述预测中,胜科纳米分裂给出了中本性况下与不利情况下,李晓旻资金开首的情况,而不管是哪种情况下,通过减持胜科纳米股票是李晓旻最要紧的资金开首。

对此,一位业内东说念主士向钛媒体APP默示,一般情况下,企业IPO上市成效,实控东说念主股权的锁如期为36个月,而从还款的时期表看,李晓旻应该是锁如期一过就立马会套现部分股权。

这就不禁令东说念主猜忌,胜科纳米还未上市,为何李晓旻就如故把打起了上市的“观念 ”?

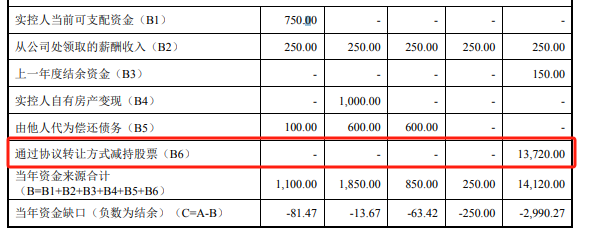

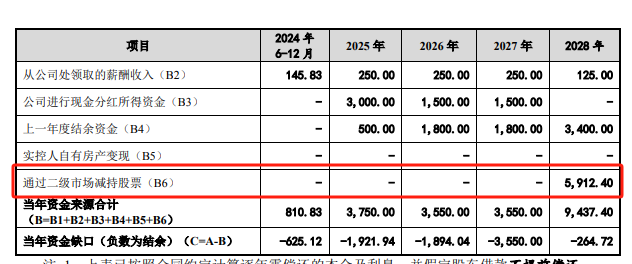

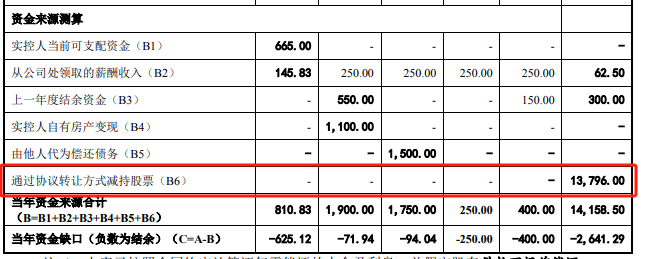

另外,在2023年年报财务数据更新版的回话函中,胜科纳米依旧流露了李晓旻的还款盘算及资金开首测算,具体情况如下:

(中本性况)

(不利情况)

卖股票依旧是李晓旻还款的主旋律,况且金额还略有加多。

对此,胜科纳米向钛媒体APP默示,把柄干系还款测算,当年其可通过使用现时可诈欺资金、薪酬收入、公司现款分成款、自有房产变现等多种方式筹措偿还资金,还款资金开首万般、造成依据合理,干系还款资金预测大略粉饰李晓旻先生的还款盘算,债务璧还安排与自己偿还智商相匹配。此外,李晓旻过火一致行动东说念主看好公司永久发展前程,为进一步增强投资者信心,李晓旻过火一致行动东说念主已自愿承诺自觉行东说念主上市之日起60个月内,不转让或者录用他东说念主措置其平直和转折持有的刊行东说念主初次公引诱行上市前已刊行的股份。因此,实控东说念主李晓旻不存在所谓“IPO锁如期一闭幕就要减持”的念念法,也不存在“还未上市即酌量二级商场减持”的情况。

除了“透支当年”,当今尚在盈利的胜科纳米似乎也成了李晓旻的“支款机”。

招股讲解书涌现,2022年和2023年,胜科纳米分裂现款分成7500万元、3800万元,臆想为11300万元。要讲解的是,敷陈期内,胜科纳米臆想完了的净利润为22156万元,这也意味着,胜科纳米快要三年半赚到的一半的钱分给了股东,同期,若以李晓旻平直持有43.79%的股权比例盘算,近5000万元的现款分成已落入其口袋。

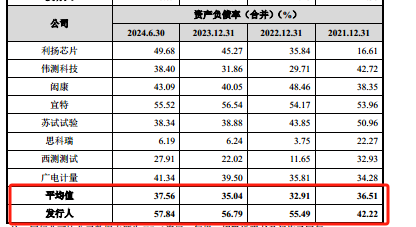

卓绝要讲解的是,敷陈期内,胜科纳米的钞票欠债率分裂为42.22%、55.49%、56.79%、57.84%,同业可比公司平均值分裂为36.51%、32.91%、35.04%、37.56%。也等于说,上述现款分成开动之后,胜科纳米的钞票欠债率飙升,并至少发轫同业均值20个百分点。

对此,胜科纳米向钛媒体APP默示,敷陈期内公司欠债率呈现逐年高涨趋势且高于同业业,主要原因系为抢合手商场机遇、完善区域布局、愈加实时高效地作事要点客户,频年来公司先后投资建造了南京、福建、深圳、青岛四个子公司,同期不绝鼓舞苏州总部中心项指标建造,敷陈期内公司不绝进行固定钞票、在建工程的干与,使得永久借债金额逐年增长,同期公司策动规模的扩大使得流动欠债规模也有所提高,最终体现为钞票欠债率的栽培。

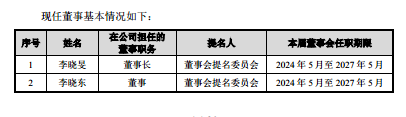

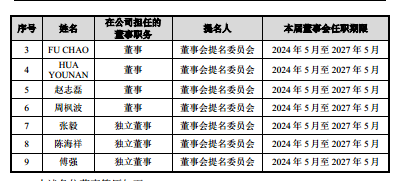

另外,胜科纳米的董事会共有9名成员组成,其中3名为寥寂董事,具体情况如下:

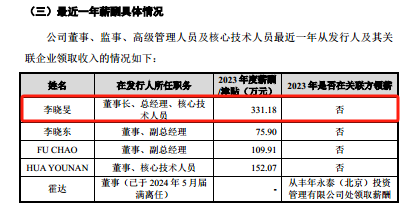

与此同期,上述东说念主员的薪酬情况具体如下:

可见,2023年李晓旻的年薪为331.18万元,剩余6名董事臆想的薪酬为358.88万元,也等于说,李晓旻一东说念主的薪酬险些是其余董事之和。(注:2023年赵志磊、霍达、周枫波未在胜科纳米领取薪酬)

对此,胜科纳米向钛媒体APP默示,李晓旻与其他3名里面董事的薪酬存在金额存在相反,主要原因系李晓旻手脚公司的独创东说念主、董事长、总司理及中枢技艺东说念主员,考究公司的业务发展标的以及紧要事项有酌量,承担了策动措置、商务措置等多重使命职能,且岗亭功绩凸起,为公司发展作出了紧要孝顺,系公司灵魂领军东说念主物,其薪酬系按照公司薪酬福利措置轨制详情,且详尽考量李晓旻的岗亭职能、使命孝顺、使命年限及肇端基本工资详情,因此李晓旻薪酬高于其他里面董事具有合感性。(本文首发于钛媒体 APP,作家|邓皓天